高盛“自白书”:自营交易142年首次“验身”

luyued 发布于 2011-01-18 10:02 浏览 N 次高盛“自白书”:自营交易142年首次“验身”

核心提示:截至2008年11月底,高盛的自营投资亏损竟然高达135.4亿美元,其中股票投资亏损59.53亿美元,债务性投资亏损63.25亿美元,工行投资亏损4.46亿美元。

美国投资银行高盛在经过8个月的内部检讨之后,于美国当地时间1月11日公布了改革方案。这份长达63页的报告提出了39项措施,包括简化资产负债表,缩减交易部门的权力。高盛也在成立142年来,首次将其自营交易与代客户投资的收入进行单独披露,这意味着,高盛,第一次公开其真实的自营交易仓位。

根据高盛当日宣布的计划,从1月19日发布其2010年四季报开始,高盛财务数据披露方式将彻底改变——高盛将从四大维度披露财务数据,即投资银行、机构投资者服务、投资与借贷(即自营投资),以及投资管理。此前,高盛的业务主要分为三大块:投资银行、交易与自营投资,以及资产管理与证券服务。

其中,变动最大的一项是原来的“交易与自营投资”部门,这也是高盛一直以来被广为诟病的焦点。在以往的财报中,高盛将所有的交易与其自有本金进行的投资合并披露,导致投资者无法辨别其自营交易的真实情况。

高盛最新口径自营收入的数据显示,2010年前三季度四部门合计的税前利润为101.32亿美元中,投行部门占8.1%,机构客户服务占59.1%,投资管理占5.58%,而投资与借贷(自营)贡献了27.24%的税前利润。

这意味着,对高盛来说,自营投资是其第二大利润来源,地位举足轻重。

规避利益冲突

在高盛对200名客户展开的调查中,有客户提出,在某些时候高盛把自身利益与短期回报看得太重,希望高盛解释在一些交易中所扮演的角色和承担的责任。投行顾问、资产管理代理人、市场参与者、包销商……高盛到底是谁?

高盛表示,所谓“利益冲突”,并没有一个被广泛接受的定义。不过也承认,作为一家提供全方位服务的全球性投资银行,不同的业务部门都会从事借贷和投资业务,某些活动可能存在潜在的利益冲突。

比如,证券部门以及投资管理和商业银行内的基金部门,都有可能投资于后偿贷款、夹层贷款等,而各个部门的商业活动也会包括股本投资。一般来说,高盛的证券部门会以公司本身的账户进行借贷与投资活动,而投资管理部门与商业银行则以投资经理或受托人的身份为基金进行投资。

一位外资投行的高层曾对本报记者表示,“高盛以前也说,一切以客户利益为重,但是你相信吗?高盛将业务重心从传统的资本市场和顾问服务转移到其擅长的自营交易,难免会犯错误。”

在金融海啸期间,高盛由于销售被认为是有毒资产的债务抵押衍生工具产品,备受市场指责,并在去年4月受到美国证监会(SEC)控告。后来高盛以5.5亿美元的高额代价与美国证监会达成和解了事。尽管高盛从不承认自己有过错,但却在去年5月宣布成立商业标准委员会,对内部操作进行检讨。

在最新公开的63页报告中,高盛决定其结构性衍生产品的交易,以后将由旗下的投资银行而不是交易员来完成。同时,高盛将缩减交易部门的权力,如果高盛在某个交易中担任包销商,其交易员和经纪将在30天时间内不能就相关交易向客户发表任何书面意见,但可以进行口头讨论。

高盛在报告中多次强调以客户为重心,提出将成立若干个委员会,决定什么金融产品适合什么客户,以确保不会误导或欺骗客户,而且如果交易员如果要向客户销售较为复杂的产品,需要获得高层批准。

被迫的透明化?

一直以来,自营交易为高盛带来十分可观的利润,但这些利润究竟有多少,外界不得而知。高盛被诟病的自身利益与客户利益相冲突的可能,也一度被以前的财报披露方式所掩盖。

一位美资投行的高管曾对本报记者表示,为了符合"沃尔克法则"的要求,所有机构都需要改变其业务模式,比如高盛、摩根士丹利等在很大程度上依赖于私人股权、自营交易和对冲基金业务的机构,将不得不改变其业务模式。

根据高盛最新公布的财报披露原则,“交易与自营投资”部分被彻底分开。其中“机构客户服务”项下的收益,来自高盛为其客户或代表客户所进行的各种市场投资。而“投资与借贷”项下的收益,即相当于高盛的自营投资收益(除去佣金收入)。

换句话说,新规当中,高盛将按照其“实际行为”而不是产品,进行归类披露。

以前,高盛将为其客户或代表客户进行的投资行为,归在“股票、固定收益、外汇及大宗商品”(股票与FICC)的产品项下。实际上,高盛的自营交易本身,也覆盖了包括股票、固定收益、外汇、大宗商品、PE、房地产等产品,以产品归类的披露,“隐藏”了其真实的投资行为。

此外,“资产管理与证券服务”也被拆分,资产管理以后归为“投资管理”,证券服务则归为“机构客户服务”项下。而直接为客户所做的衍生产品交易顾问与承销业务,与公司私人财富管理相关的交易收入与账簿管理费用收入等,以及来自管理基金超额投资收益的回报,都从“股票与FICC”项下划归到“投资管理”下。

综合来看,高盛新架构下的四大业务板块将分为:其一,投资银行,包括财务顾问服务(如并购、出售、公司防卫行动、重组、分拆以及与此相关的衍生交易等),以及承销业务(包括IPO、非公开配售以及相关衍生交易)。

其二,机构客户服务,包括两大块:FICC(包括信贷产品、利率产品、按揭、外汇、大宗商品),以及股票业务。

其三,投资与借贷,包括高盛在各种资产类型中的投资与借贷活动(如债务、股票、贷款、PE、房地产),直接投资以及通过基金的投资;此外还包括高盛通过联营投资实体进行的投资;

其四,投资管理,包括三大块:资产管理,如高盛资产管理、私人财富管理以及其他商业银行基金;基金投资超额收益的佣金激励;私人财富管理的交易性收入。

根据最新披露规则,高盛截至2010年9月30日的前三季度税前盈利共94.18亿美元,其中,投资银行税前盈利为6.2亿美元;机构客户服务税前盈利为59.87亿美元;投资与借贷业务税前盈利为27.6亿美元;投资管理税前盈利5.65亿美元。

其中,单看高盛自营收入的话,结果多少有些尴尬。

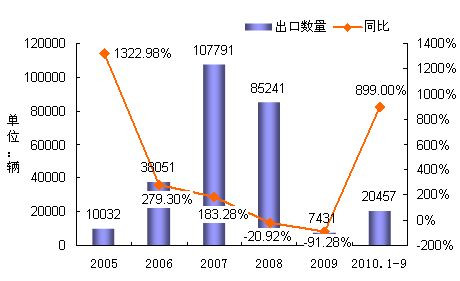

2010年第三季度17.97亿美元的净收入(税前利润8.46亿美元)中,来自工行的收入贡献为900万美元,工行之外的股票收入8.23亿美元,债务收入5.08亿美元,其他4.57亿美元。

经新规则调整之后的截至2009年12月底的财务数据显示,高盛2009年全年198.29亿美元的税前利润中,投行税前利润为15.02亿美元;机构客户服务税前利润为190.28亿美元;投资与借贷税前亏损6.6亿美元;投资管理税前利润9.34亿美元。在其中的自营部分,工行净收入15.82亿美元,股票投资则亏损5.96亿美元。

继续向前推演,截至2008年11月底,高盛的自营投资亏损竟然高达135.4亿美元,其中股票投资亏损59.53亿美元,债务性投资亏损63.25亿美元,工行投资亏损4.46亿美元。

所以,对高盛来说,自营可谓利剑,可伤人,亦可伤己。

值得一提的是,目前其他国际投行的财务披露中,也并没有清晰列明其自营投资的状况——高盛式“自白”,或许只是一个开始?

MSN空间完美搬家到新浪博客!

- 06-20· 欧洲市场不稳定 波及中国

- 06-20· [转载]36名国企老总均受贿

- 06-20· 2011年06月06日

- 06-20· 财政部 国家税务总局关于

- 06-20· The comprehensive understanding

- 06-18· 第二届驻华大使狮子湖峰

- 06-18· 5-26:再次提醒,等待中再

- 06-18· 03.21市场评析

- 06-17· 杭汽轮B参股杭州银行--延

- 06-15· 保险人在赔偿金额内可代

- 06-15· 郑克宝与徐伟良、中国人

- 06-15· 货物保险 保险合同成立?

- 06-15· 第二届驻华大使狮子湖峰

- 06-13· 王银成:金融机构应把客

- 06-13· 中国人民财产保险股份有

- 06-13· 人民财产保险有限公司电

- 06-13· 中国人民财产保险江苏分

- 06-13· 2009外贸业务员试卷

- 06-13· 5月27日机构内参(个股精

- 06-13· 高盛仍然看跌美元(转)